Data modyfikacji: 02.09.2025 r. Autor: Michał Krzempek

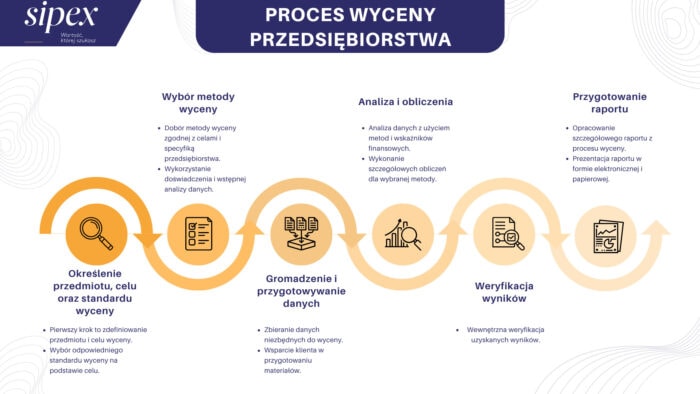

Wycena przedsiębiorstwa to usystematyzowany proces analityczny, którego celem jest oszacowanie wartości ekonomicznej biznesu na konkretny dzień. Opiera się na jasno zdefiniowanych celach i przyjętych standardach wartości, a także na jawnych założeniach dotyczących przyszłych korzyści, ryzyka i struktury finansowania. Do przeprowadzenia wyceny wykorzystuje się różne podejścia, takie jak metoda dochodowa, porównawcza czy majątkowa.

W praktyce wycenę przedsiębiorstwa można traktować jako połączenie szczegółowego modelu finansowego z uzasadnieniem, które jest w stanie obronić się w realiach rynkowych. Same obliczenia to nie wszystko. O ostatecznej wartości decyduje szereg argumentów: cel i kontekst wyceny (np. transakcja, spór, restrukturyzacja), przyjęty standard wartości oraz to, jak realistyczne i spójne z rynkiem są przyjęte założenia. Doświadczony analityk nie poprzestaje na jednym wyniku – weryfikuje go, porównując z rynkiem i innymi metodami, a także bada wrażliwość założeń, jasno wskazując ograniczenia analizy. Dopiero wówczas raport staje się wiarygodnym narzędziem do podejmowania kluczowych decyzji biznesowych.

Wycena firmy może służyć różnym celom: od sprzedaży przedsiębiorstwa, poprzez rozliczenia pomiędzy wspólnikami, przekształcenia aż po sprawy sądowe. Każdy z tych przypadków wymaga dostosowania metodologii oraz standardów wyceny opisanych w Ogólnych Zasadach Wyceny Przedsiębiorstw wydanych przez Polską Federację Stowarzyszeń Rzeczoznawców Majątkowych, które stanowią element Powszechnych Krajowych Zasad Wyceny.

W praktyce wyróżnia się pięć podstawowych przypadków, w których pomocna jest profesjonalna wycena przedsiębiorstwa. Wszystkie cele zostały określone również w kontekście funkcji wyceny przedsiębiorstwa.

Funkcja doradcza wyceny ma za zadanie dostarczyć menedżerom i inwestorom kluczowych informacji, które stanowią podstawę strategicznych decyzji biznesowych. Dzięki wycenie można lepiej zrozumieć realną wartość biznesu, co pozwala na świadome zarządzanie kapitałem, planowanie inwestycji czy restrukturyzację. Wycena w tej roli staje się fundamentem do analizy opcji zakupu, sprzedaży lub ekspansji działalności. Przykładem może być cyklicznie przygotowywany raport, który służy właścicielom do oceny działań zarządu lub stanowi podstawę do przygotowania oferty zakupu udziałów.

Wycena pełniąca funkcję argumentacyjną wykorzystywana jest często w trakcie negocjacji. Umożliwia jednej ze stron wzmocnienie swojej pozycji negocjacyjnej poprzez obiektywne i uzasadnione przedstawienie wartości przedsiębiorstwa. Może to być szczególnie wartościowe w sytuacjach, gdzie dwie strony starają się o uzyskanie jak najlepszych warunków umowy. Dobrym przykładem tej funkcji jest zrealizowana przez nas wycena bardzo specjalistycznego serwisu wózków widłowych, gdzie dla strony kupującej – jednego z producentów tychże wózków widłowych – przygotowywaliśmy wycenę scenariuszową wraz z finansowym due dilligence, z której wynikały różne poziomy wartości w sytuacji, gdyby zarząd tego przedsiębiorstwa pozostał lub nie w tej spółce.

Wycena o funkcji mediacyjnej jest wykorzystywana, kiedy strony w przypadku transakcji kapitałowych mają znacząco różne oczekiwania co do wartości przedsiębiorstwa (konflikt pomiędzy wspólnikami). Dzięki obiektywnie przeprowadzonej wycenie, możliwe jest znalezienie wspólnej płaszczyzny, która ułatwia mediację i pomaga w osiągnięciu porozumienia. Wycena taka stanowi neutralny punkt odniesienia, który może pomóc w rozstrzygnięciu różnic w postrzeganiu wartości. Bardzo ważną częścią takiej wyceny jest dokładna diagnoza i opis przedsiębiorstwa, aby strony miały pełną wiedzę na temat jego kondycji.

Wycena wykorzystywana jako zabezpieczenie ma na celu ochronę przedsiębiorstwa przed negatywnymi skutkami potencjalnych sporów wartościowych lub prawnych. Może być przydatna w kontekście zabezpieczeń prawnych, gdzie wartość przedsiębiorstwa musi być udowodniona w sposób niepodważalny. Również w przypadkach spadkowych lub rozwodowych, gdzie potrzebna jest jasna i bezstronna ocena wartości składników majątkowych.

Wycena pełni funkcję informacyjną poprzez dostarczenie niezbędnych informacji, które są wykorzystywane do wewnętrznych potrzeb zarządzania przedsiębiorstwem. Informacje te mogą dotyczyć wartości poszczególnych segmentów działalności, efektywności inwestycji czy planowania strategicznego.

Profesjonalna wycena przedsiębiorstwa daje właścicielowi nie tylko wiedzę o tym, ile przedsiębiorstwo jest warte „na papierze”, ale przede wszystkim praktyczne narzędzie wspierające podejmowanie decyzji. To dzięki niej można lepiej zaplanować rozwój, przygotować się do rozmów z inwestorami czy zoptymalizować kwestie podatkowe. Poniżej przedstawiono najważniejsze korzyści, jakie właściciel może uzyskać dzięki rzetelnej wycenie:

Dokładna wycena dostarcza właścicielowi rzetelny obraz kondycji biznesu. To nie spekulacja, lecz analiza oparta na danych finansowych (bilans, rachunek zysków i strat, przepływy pieniężne). Dzięki temu możliwe jest świadome planowanie czy to ekspansji rynkowej, zwiększenia kapitału obrotowego czy alokacji środków.

Wartość wyznaczona przez niezależnego rzeczoznawcę staje się wyraźnym argumentem przy negocjacjach, zarówno z potencjalnymi inwestorami, kupującymi, jak i uczestnikami procesu fuzji. Rzetelna wycena znacznie minimalizuje ryzyko sprzedania przedsiębiorstwa poniżej realnej wartości, co stanowi konkretne zabezpieczenie interesów właściciela.

Przygotowując przedsiębiorstwo do przekazania lub sukcesji, kluczowa jest dokładna wycena. Ułatwia to sprawiedliwy podział majątku między członków rodziny czy wspólników, minimalizując potencjalne konflikty.

Wycena to jasny sygnał dla banków i inwestorów, że przedsiębiorstwo ma ugruntowaną, mierzalną wartość. To wzmacnia wiarygodność i może przyczynić się do uzyskania lepszych warunków kredytowych czy kapitałowych, zwłaszcza gdy przedsiębiorstwo planuje szybki rozwój lub ekspansję.

Proces wyceny to nie tylko liczby, ale również okazja do zidentyfikowania ryzyk i słabych punktów, które warto poprawić przed inwestycją lub sprzedażą. Takie podejście wzmacnia długoterminową wartość przedsiębiorstwa, bo prowadzi do lepszego zarządzania i strategicznych interwencji.

Współczesne przedsiębiorstwa (szczególnie w technologii, farmacji, usługach) opierają swój wartość na kapitale niematerialnym: własności intelektualnej, danych, reputacji, markach. Dla spółek z indeksu S&P 500 niematerialne aktywa odpowiadają aż za 90 % wartości rynkowej (Źródło). To wyraźnie pokazuje, że rzetelna wycena pozwala uchwycić te trudne w oszacowaniu, lecz kluczowe wartości, co daje przewagę właścicielowi w rozmowach z inwestorami i partnerami.

Porozmawiaj o wycenie spółki z doświadczonym ekspertem.

Skorzystaj z naszej wiedzy i porozmawiaj z doświadczonym specjalistą.

Zapytaj o wycenę przedsiębiorstwaMetoda majątkowa wyceny przedsiębiorstw to podejście oparte na założeniu, że wartość przedsiębiorstwa jest równa wartości jego aktywów netto. W przeciwieństwie do metod dochodowych, metoda majątkowa ma charakter retrospektywny. Oznacza to, że koncentruje się na aktualnym stanie zasobów przedsiębiorstwa, czyli na przykład na wartości aktywów i zobowiązań. Jest szczególnie przydatna w przypadku biznesów, które posiadają znaczne aktywa materialne, takich jak przedsiębiorstwa produkcyjne, nieruchomościowe czy górnicze. Może być również użyteczna w sytuacjach kryzysowych (np. upadłość), gdy prognozowanie przyszłych zysków jest niemożliwe, a kluczową role odgrywa skład majątku przedsiębiorstwa.

W praktyce, w przypadku przedsiębiorstwa z branży komunalnej, w którym kluczowe znaczenie miały posiadane aktywa materialne i w którym występowały okresy pogorszenia rentowności, wybór metody majątkowej okazał się najbardziej uzasadniony. Pozwoliło to na obiektywne odzwierciedlenie wartości przedsiębiorstwa w oparciu o posiadane zasoby, a nie o niestabilne wyniki operacyjne.

Więcej na ten temat znajdziesz w artykule o metodach majątkowych lub o najprostszych z nich tj. metodach księgowych.

Metody dochodowe wyceny przedsiębiorstw należą do najczęściej stosowanych podejść w wycenach przedsiębiorstw. Opierają się na założeniu, że wartość przedsiębiorstwa jest pochodną jej przyszłych zdolności do generowania przyszłych przepływów pieniężnych. Podstawowe zmienne jakie prognozuje się w tym modelu to EBITDA, zapotrzebowanie na kapitał obrotowy, nakłady inwestycyjne (CAPEX) i przepływ gotówkowy (FCFF lub FCFE).

W jednym z projektów wyceniano przedsiębiorstwo z branży spożywczej, które dzięki długoletniej obecności na rynku i rozwiniętej sieci dystrybucji osiągało stabilne wyniki finansowe. Zastosowanie metody dochodowej (DCF) najlepiej oddało potencjał przedsiębiorstwa do dalszego generowania przepływów pieniężnych i potwierdziło, że jego wartość wynika przede wszystkim z możliwości dalszego wzrostu.

Jeżeli chciałbyś dowiedzieć się więcej na temat dochodowych metod wyceny przedsiębiorstw zapraszamy do artykułu na ten temat.

Metody porównawcze wyceny przedsiębiorstw to podejście, które określa wartość przedsiębiorstwa poprzez analizę rynkowych danych o podobnych podmiotach. Opierają się na założeniu, że przedsiębiorstwa o zbliżonym profilu działalności, wielkości i potencjale powinny mieć porównywalną wycenę. Metody te są szeroko stosowane w praktyce inwestycyjnej, zwłaszcza przy wycenie spółek giełdowych oraz transakcjach fuzji i przejęć (M&A). Stosuje się je również w sytuacjach, gdzie brakuje danych do zastosowania metod dochodowych. Ich sednem jest porównanie wskaźników finansowych (np. P/E, EV/EBITDA) lub cen z historycznych transakcji jako punktu odniesienia.

W jednym z projektów realizowaliśmy również wycenę przedsiębiorstwa z branży farmaceutycznej, działającej na dużą skalę i posiadającej rozbudowane portfolio produktów. W tym przypadku zdecydowaliśmy się na metodę porównawczą, ponieważ rynek farmaceutyczny charakteryzuje się wysoką transparentnością, a dostęp do danych dotyczących transakcji podobnych podmiotów oraz notowań giełdowych spółek o zbliżonym profilu był stosunkowo szeroki. Dzięki temu możliwe było zestawienie wycenianego przedsiębiorstwa z grupą porównawczą i określenie jego wartości na podstawie stosowanych mnożników rynkowych, co pozwoliło uzyskać wynik dobrze odzwierciedlający realia rynkowe.

Ten rodzaj metod został szerzej opisany w artykule “Wycena przedsiębiorstwa metodą porównawczą – kiedy warto ją zastosować?”

Wycena przedsiębiorstwa nie sprowadza się wyłącznie do prostego podsumowania aktywów i zobowiązań. To złożony proces, w którym uwzględnia się zarówno twarde dane finansowe, jak i elementy trudniejsze do uchwycenia, takie jak renoma marki czy potencjał innowacyjny. Poniżej przedstawiono najważniejsze składniki, które w praktyce decydują o wartości biznesu.

Podstawowym punktem odniesienia są przychody, zyski i przepływy pieniężne. To one pokazują zdolność przedsiębiorstwa do generowania wartości w przyszłości. W szczególności inwestorzy zwracają uwagę na:

Znaczenie aktywów zależy od charakteru działalności. W przypadku spółek produkcyjnych czy nieruchomościowych wartość rzeczowych aktywów trwałych (maszyny, budynki, grunty) może mieć zasadniczy wpływ na wycenę. Z kolei w przedsiębiorstwach handlowych czy usługowych istotniejsze są aktywa obrotowe, takie jak zapasy czy należności. Ważne jest również oszacowanie ich realnej wartości – np. czy zapasy nie są przestarzałe, a należności w pełni ściągalne.

Coraz częściej to one decydują o przewadze konkurencyjnej przedsiębiorstwa. Do tej grupy należą:

Warto zauważyć, że aktywa niematerialne rzadko są w pełni odzwierciedlone w bilansie, a mimo to w niektórych branżach (np. IT, farmacja) potrafią stanowić większość wartości biznesu.

Każdy nabywca lub inwestor ocenia nie tylko to, co przedsiębiorstwo posiada, ale również jakie ma obciążenia. Wysoki poziom zadłużenia, szczególnie krótkoterminowego, może obniżać wartość przedsiębiorstwa poprzez zwiększone ryzyko utraty płynności. Równie istotne są zobowiązania pozabilansowe – długoterminowe umowy, gwarancje czy potencjalne ryzyka prawne, które mogą obciążyć wyniki w przyszłości.

Wartość przedsiębiorstwa zależy także od jego zdolności do dalszego wzrostu. Dlatego analitycy biorą pod uwagę: dynamikę branży, bariery wejścia dla konkurencji, innowacyjność przedsiębiorstwa czy regulacje prawne. Nawet przedsiębiorstwo o skromnych aktywach może być wysoko wycenione, jeśli działa w sektorze z dużym potencjałem wzrostu (np. odnawialne źródła energii), w tym przypadku kluczowy może okazać się potencjał do generowania dodatnich przepływów pieniężnych.

Oszacowanie wartości przedsiębiorstwa to proces wymagający szerokiej wiedzy i doświadczenia, dlatego powinna być powierzana osobom posiadającym odpowiednie kwalifikacje. W warunkach polskich, wyceny sporządzają najczęściej specjalistyczne firmy doradcze. W sprawach spornych, zwłaszcza na potrzeby sądowe, wykonują je biegli sądowi lub rzeczoznawcy majątkowi posiadający stosowne uprawnienia. Przy transakcjach kapitałowych, pozyskiwaniu finansowania czy restrukturyzacjach nie są jednak potrzebne konkretne uprawnienia. Specjalistyczne przedsiębiorstwa zajmujące się wyceną, posiadają ekspertów, którzy dysponują zarówno wiedzą metodologiczną, jak i dostępem do danych rynkowych.

W określonych sytuacjach – np. przy przekształceniach spółek czy sprawach podatkowych – analitycy wyceniający przedsiębiorstwa ściśle współpracują z biegłymi rewidentami lub doradcami podatkowymi, których znajomość prawa bilansowego i podatkowego pozwala na przygotowanie raportu zgodnego z wymogami formalnymi. Duże przedsiębiorstwa, posiadające własne zespoły finansowe, niekiedy sporządzają wyceny wewnętrznie na potrzeby planowania czy oceny projektów inwestycyjnych, jednak w transakcjach rynkowych czy negocjacjach z instytucjami finansowymi zazwyczaj wymaga się opinii zewnętrznego, niezależnego podmiotu.

Niezależnie od tego, kto sporządza wycenę, kluczowe znaczenie ma stosowanie uznanych standardów, takich jak Międzynarodowe Standardy Wyceny (IVS) czy Ogólne Zasady Wyceny Przedsiębiorstw (OZWP), a także zachowanie obiektywizmu. Raport przygotowany przez eksperta powiązanego bezpośrednio z transakcją lub stroną sporu traci bowiem na wiarygodności. Dlatego wybierając osobę lub firmę do sporządzenia wyceny, warto kierować się nie tylko formalnymi uprawnieniami, lecz także doświadczeniem branżowym, dostępem do baz danych i niezależnością eksperta.

Wybór odpowiedniego eksperta do sporządzenia wyceny przedsiębiorstwa ma kluczowe znaczenie dla jakości całego procesu i wiarygodności uzyskanego wyniku. W praktyce oznacza to konieczność zwrócenia uwagi na kilka istotnych kryteriów.

Przede wszystkim warto sprawdzić kwalifikacje formalne i posiadane licencje. Profesjonalny rzeczoznawca powinien pracować zgodnie z uznanymi standardami, takimi jak Międzynarodowe Standardy Wyceny (IVS) czy Ogólne Zasady Wyceny Przedsiębiorstw (OZWP).

Drugim kryterium jest doświadczenie praktyczne i znajomość branży. Rzeczoznawca, który pracował przy wycenach w danym sektorze (np. IT, energetyka czy produkcja przemysłowa), lepiej rozumie specyfikę działalności, ryzyka i mechanizmy rynkowe. Dzięki temu przygotowana przez niego wycena jest nie tylko poprawna metodologicznie, ale i realistyczna w odniesieniu do warunków rynkowych.

Kolejnym aspektem jest dostęp do wiarygodnych źródeł danych. Profesjonalny wyceniający korzysta z baz transakcyjnych, raportów branżowych i rynkowych wskaźników, co pozwala na rzetelne porównania. Brak takich danych znacząco ogranicza wartość analizy i może prowadzić do wyników oderwanych od realiów.

Nie można pominąć także kwestii niezależności i obiektywizmu. Rzeczoznawca nie powinien być powiązany kapitałowo ani osobowo ze stronami transakcji, gdyż mogłoby to podważyć zaufanie do raportu. W praktyce często stosuje się zasadę, że wycenę przygotowuje podmiot całkowicie zewnętrzny wobec przedsiębiorstwa i inwestora.

Na koniec warto zwrócić uwagę na przejrzystość raportu i komunikatywność eksperta. Dobra wycena to nie tylko tabele i obliczenia, ale także jasne uzasadnienie przyjętych założeń i wskazanie ograniczeń. Rzeczoznawca powinien potrafić wytłumaczyć zarówno stronę techniczną, jak i praktyczne implikacje wyceny w sposób zrozumiały dla właściciela, inwestora czy sądu.

W ostatnich latach można było zaobserwować, jak mocno nieprzewidywalne wydarzenia zewnętrzne wpływają na wartość przedsiębiorstw. Pandemia COVID-19, wojna w Ukrainie, gwałtowny wzrost inflacji czy rosnące stopy procentowe sprawiły, że wiele biznesów w krótkim czasie zmagało się z problemami płynności lub spadkiem rentowności. Z drugiej strony, niektóre sektory – jak e-commerce, logistyka czy odnawialne źródła energii – znacząco zyskały na wartości dzięki zmianom w zachowaniach konsumentów i polityce gospodarczej.

W takich realiach wycena przedsiębiorstwa przestaje być jedynie formalnością towarzyszącą sprzedaży udziałów. Coraz częściej pełni funkcję bieżącego narzędzia zarządczego, które właściciel powinien aktualizować cyklicznie, aby mieć pełny obraz sytuacji przedsiębiorstwa. Raport przygotowany raz na kilka lat może nie odzwierciedlać realnej wartości biznesu, jeśli otoczenie rynkowe uległo istotnym zmianom. Regularne wyceny pozwalają szybciej reagować – np. na pogorszenie warunków finansowania bankowego, utratę części rynku zbytu czy też na pojawiające się okazje inwestycyjne.

Dynamika otoczenia gospodarczego oznacza również konieczność uwzględniania w procesie wyceny dodatkowych czynników ryzyka, takich jak wahania kursów walut, koszty energii czy ryzyko regulacyjne. Analitycy coraz częściej budują scenariusze alternatywne, aby pokazać, jak zmiana otoczenia wpływa na wycenę. W efekcie właściciel otrzymuje nie tylko jedną liczbę, ale cały wachlarz możliwych wycen – od konserwatywnej po optymistyczną – co stanowi solidne wsparcie przy podejmowaniu strategicznych decyzji.

Wycena wartości przedsiębiorstwa to nie tylko narzędzie analityczne, ale przede wszystkim praktyczny fundament wielu kluczowych decyzji biznesowych. Może przesądzać o powodzeniu sprzedaży przedsiębiorstwa, ułatwiać negocjacje z inwestorem czy bankiem, a w sytuacjach spornych stanowić obiektywny punkt odniesienia przed sądem lub w procesie mediacji. Dla właściciela staje się z kolei sposobem na lepsze zrozumienie własnego biznesu i świadome planowanie jego przyszłości. Niezależnie od tego, czy chodzi o rozwój, sprzedaż, pozyskanie finansowania czy zabezpieczenie interesów, dobrze przeprowadzona wycena daje pewność, że podejmowane decyzje opierają się na rzetelnych podstawach, a nie na intuicji czy jednostronnych ocenach.

Wycena jest przydatna m.in. przy sprzedaży przedsiębiorstwa, pozyskiwaniu inwestora, podziale majątku, sporach sądowych czy w procesie sukcesji. To także narzędzie wspierające właściciela w planowaniu strategicznym.

Najczęściej stosuje się trzy podejścia: dochodowe (np. DCF), porównawcze (mnożniki rynkowe) i majątkowe (wartość aktywów netto). Różnią się one punktem odniesienia – przyszłymi zyskami, cenami rynkowymi podobnych spółek lub wartością posiadanych aktywów.

Nie. Wycena określa wartość ekonomiczną przedsiębiorstwa, natomiast cena zależy dodatkowo od negocjacji, sytuacji rynkowej i indywidualnych motywacji stron transakcji.

Koszt wyceny zależy od wielkości i złożoności przedsiębiorstwa, zakresu analizy oraz celu wyceny. Proste wyceny mogą kosztować kilka tysięcy złotych, a przy dużych transakcjach cena usługi jest wyższa.

Zazwyczaj trwa ok. 3 tygodni, w zależności od dostępności danych i złożoności biznesu. Najczęściej potrzebne są sprawozdania finansowe, informacje o majątku, prognozy oraz dane operacyjne.